地址:山东潍坊

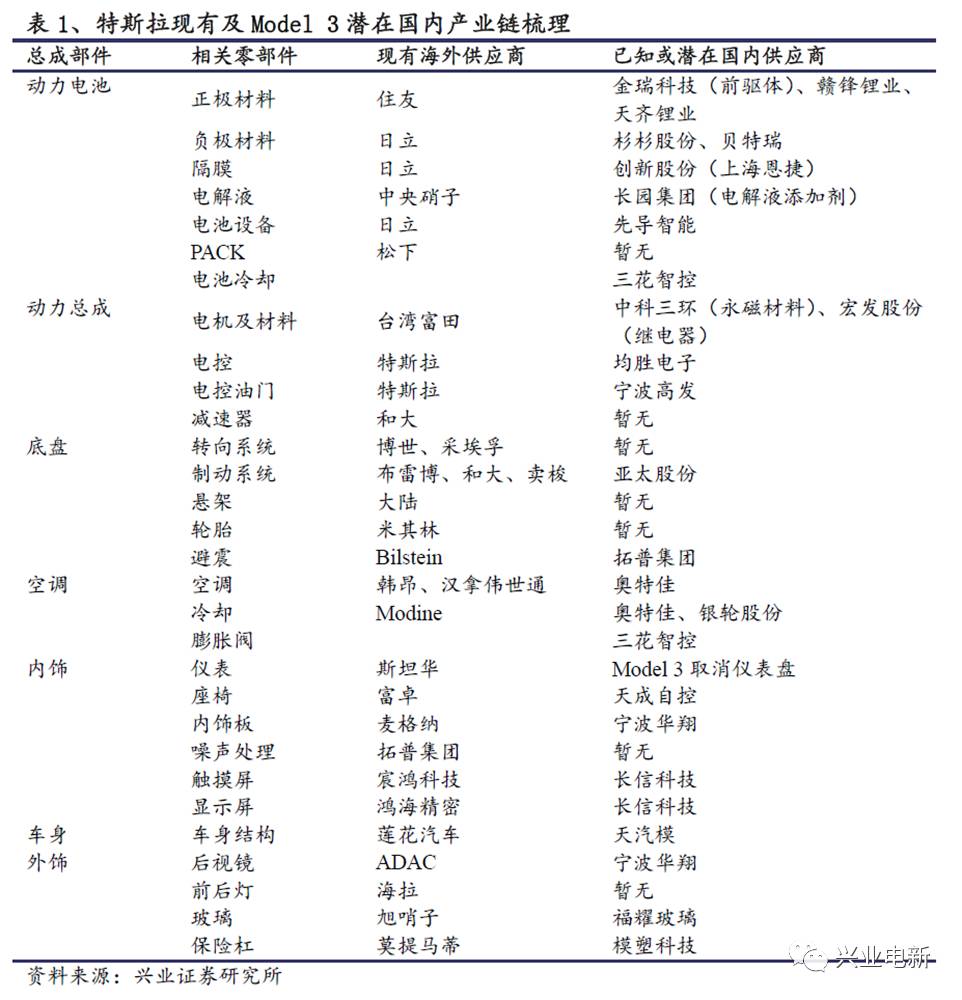

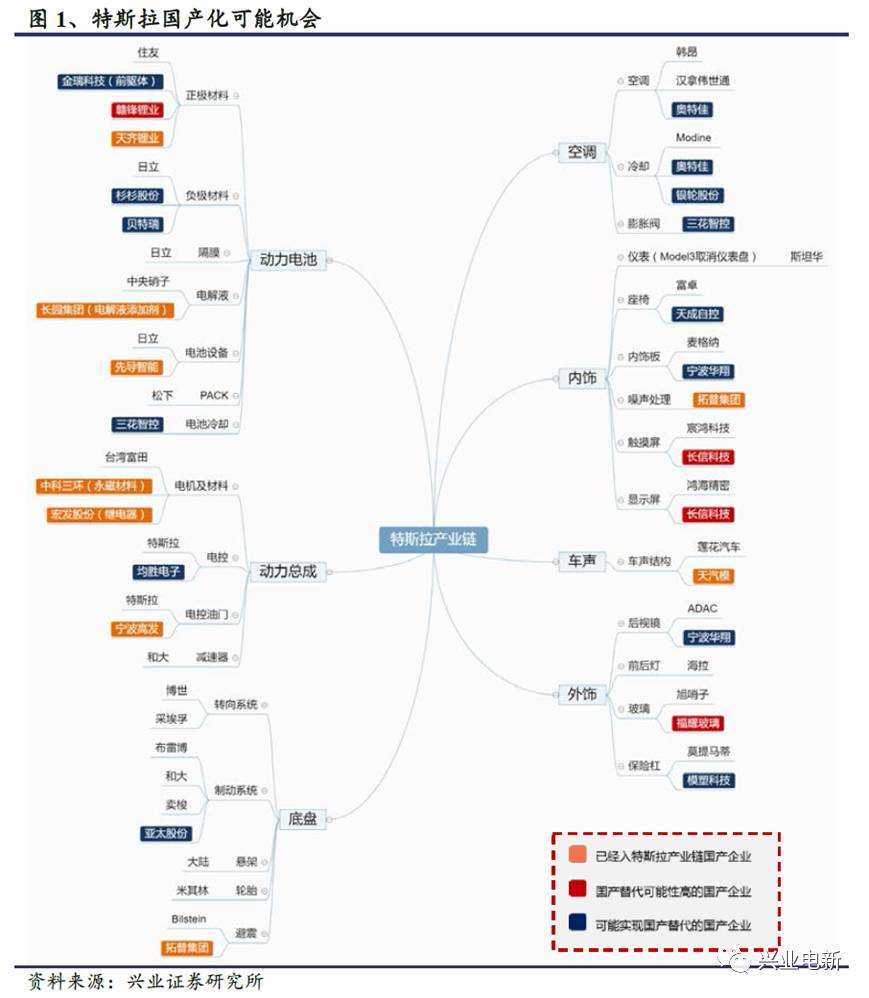

我们对特斯拉原有产业链进行仔细梳理,并挑选已知或确定性较强的国内潜在替代厂商进行标注。

经过仔细梳理后,目前国产企业已经确定进入Model 3产业链环节包括:轻量化铝合金结构件(拓普集团)、电机继电器(宏发股份)、永磁电机稀土材料(中科三环)、车身模具(天汽模)、电控油门(宁波高发)及松下电池的设备供应环节(先导智能)和原材料供应环节的正极材料供应(天齐锂业)及电解液添加剂(长园集团)等。

若Model 3实现国产,特斯拉产业链被国产替代的可能性较高的环节包括:正极材料前体(赣锋锂业)、触摸屏及显示屏(长信科技)、汽车玻璃(福耀玻璃)等。我们大家都认为,Model 3能够于今年下半年如期正式投产并交付用户,特斯拉将凭借该款车型,从豪华车、高端车企业向主流车企业转型。将给全球,包括中国新能源汽车市场带来极大冲击,行业格局有几率发生重大变化。

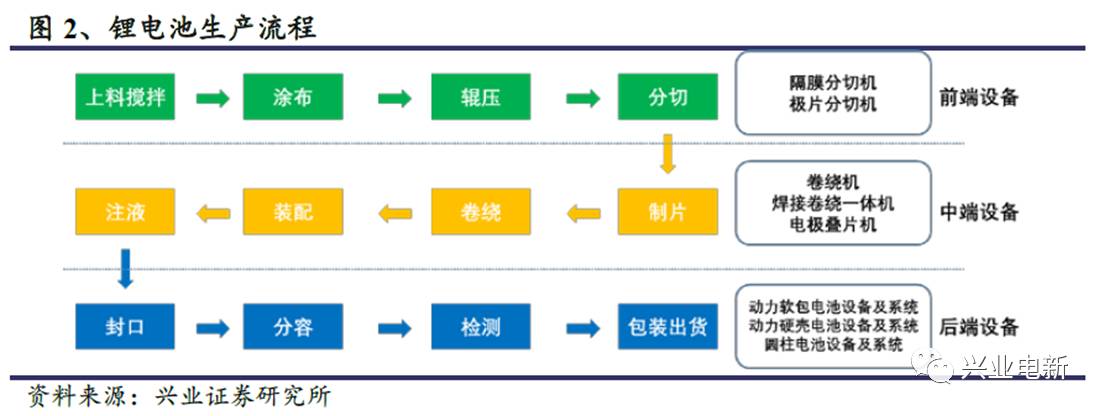

锂电池设备高端化趋势明显,利好有突出贡献的公司。锂电池设备行业门槛提高,行业集中度有望提高。受新能源汽车动力电池等下业加快速度进行发展,生产设备高端需求大幅度的提高,利好可提供高精度、高效率、自动化、一体化的生产设备企业。目前,赢合科技已率先实现“交钥匙”工程;先导智能收购珠海泰坦新动力电子,布局锂电池生产后端设备,业务协同显著,实现锂电池生产流程全覆盖。

先导智能覆盖国内外一线厂商,外延布局覆盖全产线日,公司发布重大资产重组公告,拟购买珠海泰坦新动力电子100%股权,珠海泰坦基本的产品为电芯后端设备,与公司业务协同效应明显。公司锂电池设备品质、技术行业领先,是国内唯一一家为比亚迪和特斯拉提供动力锂电池卷绕机的企业,随着国内新能源汽车市场回暖和Model 3的量产,公司业绩有望进一步提升

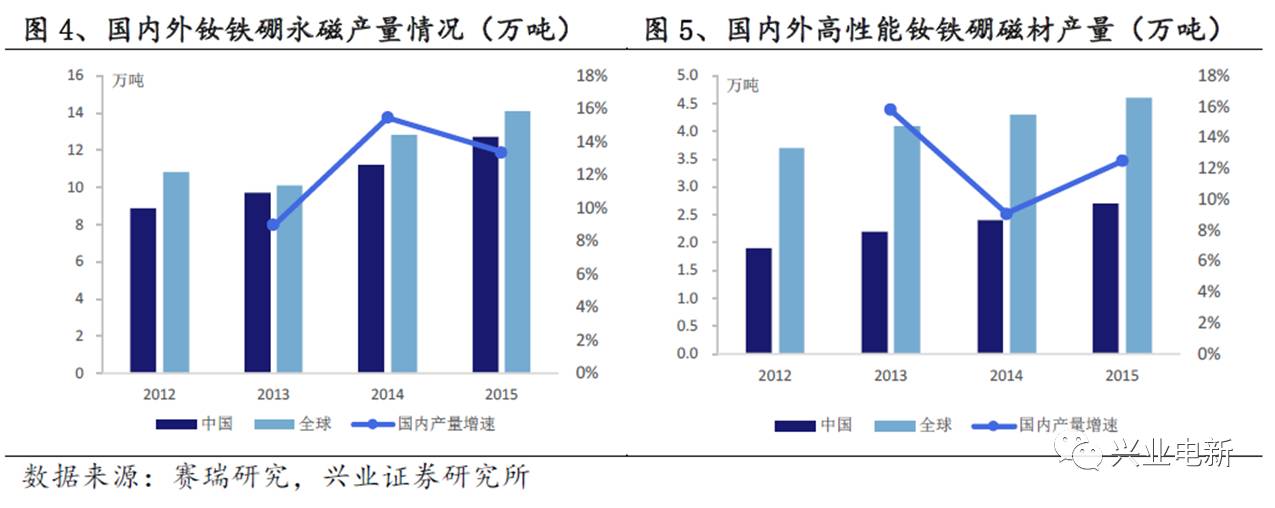

我国资源优势显著,高性能钕铁硼产量稳步提升。钕铁硼生产的主要原材料为稀土,我国稀土资源丰富,储量居世界第一。近年来,钕铁硼产能逐渐由日本、美国转移到国内,到2015年我国钕铁硼永磁产量占全球总产量的90%以上。同时,我国企业已掌握高性能钕铁硼磁材制造能力,到2015年我国高性能钕铁硼产量占全球总产量的58.7%。未来随着国外钕铁硼有突出贡献的公司专利到期,我国企业高端产品所占份额有望进一步提升。

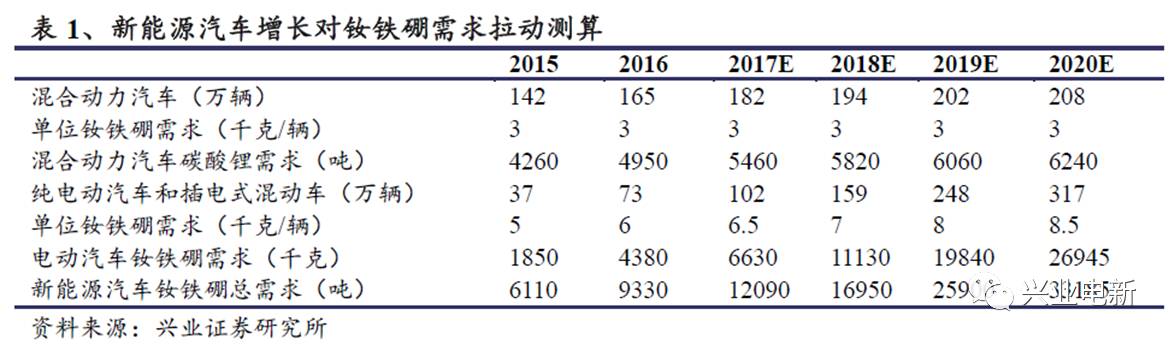

新能源汽车是钕铁硼主要增量市场,大幅拉动高性能钕铁硼需求。电机是新能源汽车的核心零部件,工作稳定性要求高,所以电机使用的都为高性能铝铁硼,其磁能积、矫顽力等指标较高。目前,市场上的新能源汽车普遍搭载永磁电机,并且根据特斯拉与中科三环就钕铁硼的采购协议,预计特斯拉在未来的车型上也都将搭载永磁电机,高性能钕铁硼需求将大幅提升。

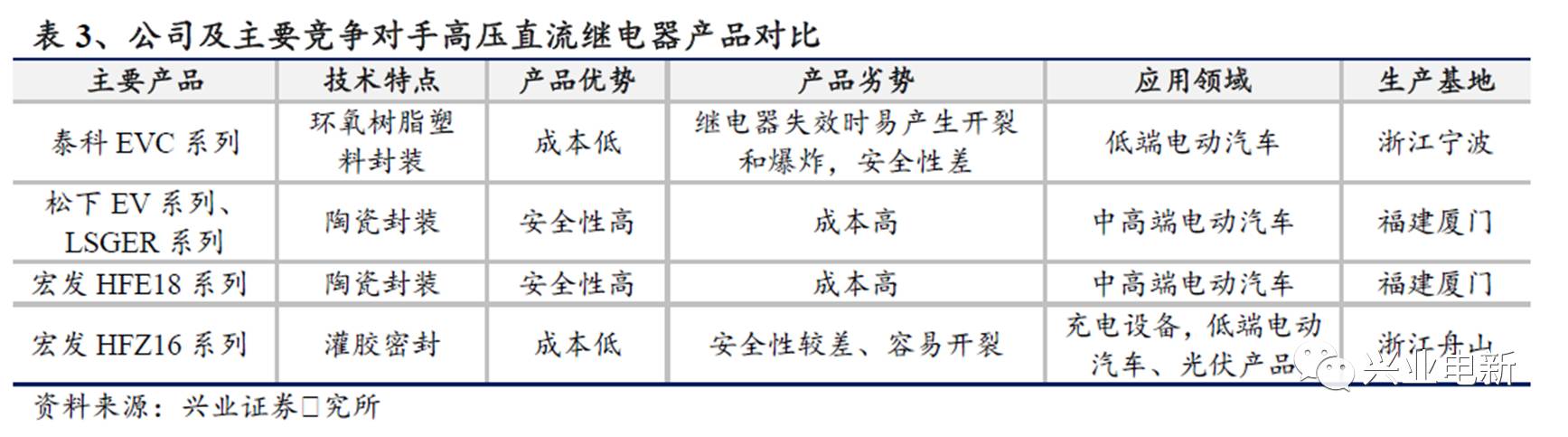

仅松下、泰科、LS、欧姆龙、宏发具有稳定的供货能力,其中欧姆龙作为传统工控继电器的霸主,在汽车继电器上投入及技术积累较少,有淡出高压直流继电器市场的趋势;LS产品主要供给现代汽车,客户结构比较单一。因此公司的主要竞争对手为松下、泰科。

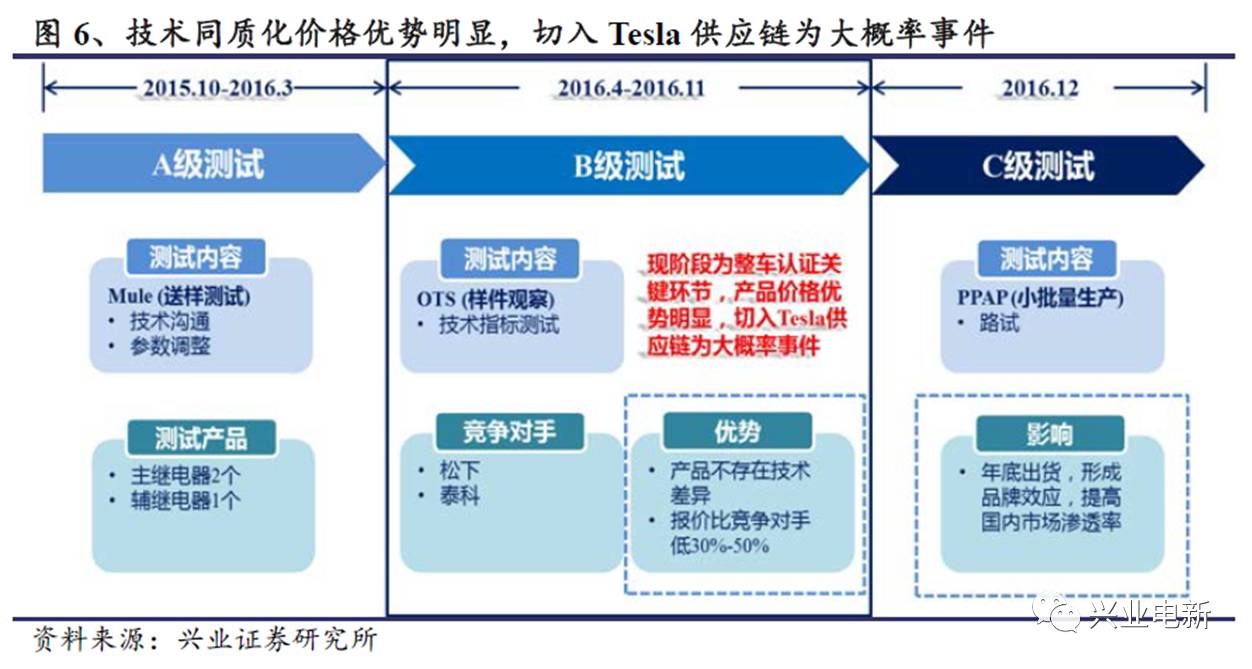

切入Tesla供应链为大概率事件。目前公司处于Tesla整车认证最重要的B级测试阶段,其他入围的供应商为松下与泰科。如果顺利通过,今年12月份会继续做C级测试,一般会顺利进入量产阶段,年底即可出货。松下、泰科切入高压直流继电器时间较早,但与宏发的产品不存在技术上的差别,公司入围B级测试佐证了这一点。考虑到公司的产品技术达标,并且报价比竞争对手低30%-50%,我们大家都认为公司切入Tesla供应链为大概率事件。

切入Tesla供应链形成品牌效应,提高国内市场渗透率。相比于松下和泰科的提前卡位,公司的不足在于较晚切入新能源汽车领域,目前国内市场占有率不到15%,高压直流继电器产品可验证时间不长。考虑到该产品对新能源汽车的安全性影响很大,在车用主继电器等关键环节部分整车厂商暂时没有采购意向。考虑到高压直流继电器海外报价为国内的40%左右,我们大家都认为国内为公司的主要市场。切入Tesla供应链有助于提升公司在国内主要新能源汽车厂商的认可度,进一步提升产品在国内市场的渗透率。

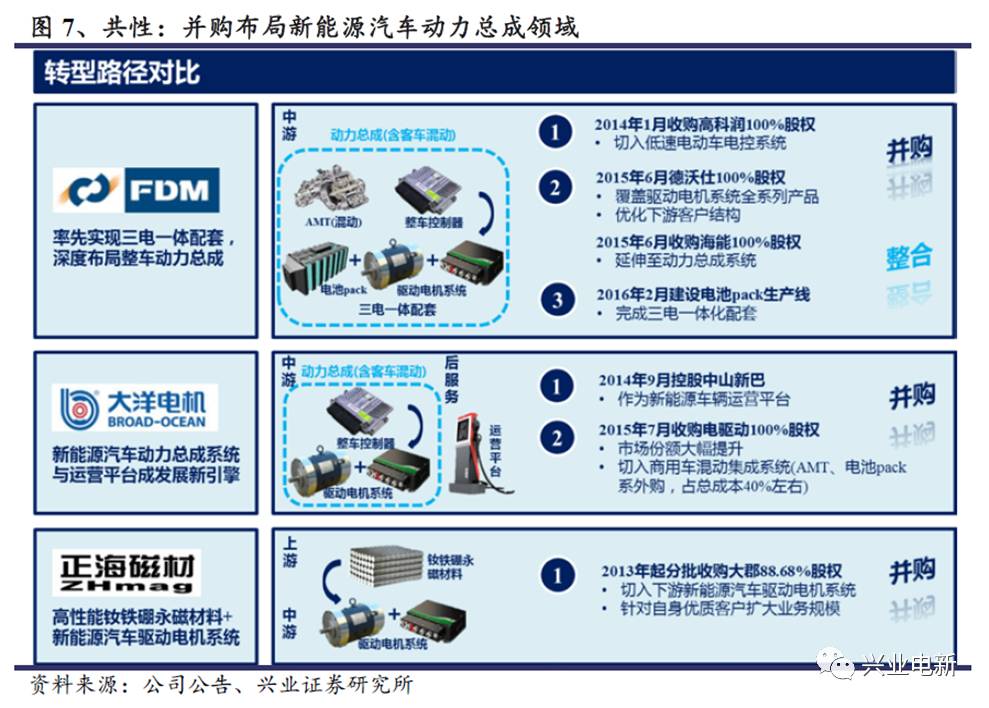

方正电机精准定位细分市场,有的放矢。方正电机精准定位物流车及客车领域,在有明确下游需求的前提下,进行产业链的有序扩展。一方面与高科润、德沃仕合作配套低速车、物流车的动力总成,同时绑定下游车企,对车企进行车型的全方位配套,包括上汽通用五菱、众泰等;对新能源客车也进行类似配套。

一季度销售数据远超预期,各车型协同效应明确。根据特斯拉一季度财报及产销数据,一季度公司实现收入26.96亿美元,同比增长18%,其中汽车出售的收益增长27%。归属股东净亏损3.30亿美元。公司一季度销量达2.5万辆,其中Model S销量13,450辆。此外,特斯拉还在一季度销售光伏发电设备150MW,储能设备60MWh,其中,31%的客户选择直接购买光伏储能系统,较此前的9%有较大提升。

随着Model 3投产临近,各个车型间的协同效应也逐渐突出。Model S和X的豪华、高品质、先进性能和可靠的质量为平民化的Model 3引入流量;预计大规模生产(年产能最终达到100万辆左右)的Model 3如期投产,极大提振了市场信心,使Model S和X的销量也同步提升,今年一季度的销量、产量均创历史新高。

产能扩张进行时,软硬件升级全面备战。特斯拉作为全球最领先的新能源汽车制造商,其对于软件及硬件的研发始终处于前列。2016年,特斯拉自主建设运营的电池工厂Gigafactory 1慢慢的开始生产储能电池,而这个工厂生产的电池,也将用于Model 3。电池作为新能源汽车最重要的零部件,特斯拉已经为Model 3的量产提前做好了准备。该工厂目前仍然在进行产能扩张,最终在2020年,特斯拉将实现自有电池产能35GWh,同时对外采购15GWh。

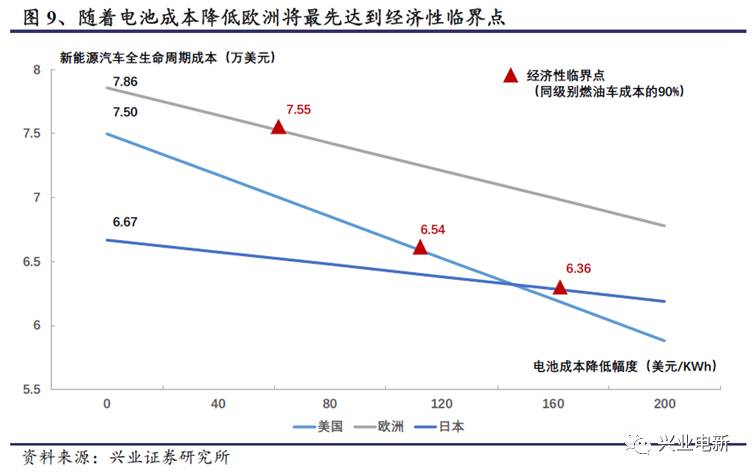

接下来,我们对美国、欧洲、日本的新能源汽车经济性临界点进行测算。关键假设如下:(1)为了补偿纯电动汽车在使用的过程中,充电时间比较久,或充电设施不普及等问题带来的使用成本,我们假设当新能源汽车的全生命周期成本低于燃油车10%的时候能使两者具有完全相同的经济性;(2)选择各国代表性新能源汽车进行测算,美国、欧洲使用特斯拉进行测算(电池的电量90KWh),日本使用日产聆风测算(电池的电量40KWh)。

若按照目前特斯拉的电池成本在200美元/KWh来计算,那么只要电池成本能下降到150美元/KWh左右(关于技术进步和成本下降,请持续关注相关专题报告),在欧洲使用特斯拉就可以具备和宝马X5接近的经济性,对于油价更便宜的美国这一个数字是110美元/KWh,而在日本,想通过降低电池成本令使用纯电动汽车想达到接近燃油车的成本目前来看差距较大

目前全球来说对新能源汽车的补贴政策逐渐退坡,现金补贴慢慢地减少,但是全球的新能源汽车的销量总体处于快速地发展的状态,新能源汽车被放到国家政策层面重视,规划上发展动力汽车,逐渐替代燃油汽车。汽车产业链上各大车企加大对新能源汽车的布局,新能源汽车的车型质量种类都在提高。随技术进步,新能源汽车的质量、成本和性能都有飞跃发展,逐渐被消费者习惯和接受。在这样的发展的新趋势下,新能源汽车将会在未来有更大发展。

地址:山东潍坊